こんにちは! とるこ風アイスです。

タイトルに記載した通り

不動産投資について

現在、20代・30代を中心に日本人の多くは老後の生活に不安を感じています。

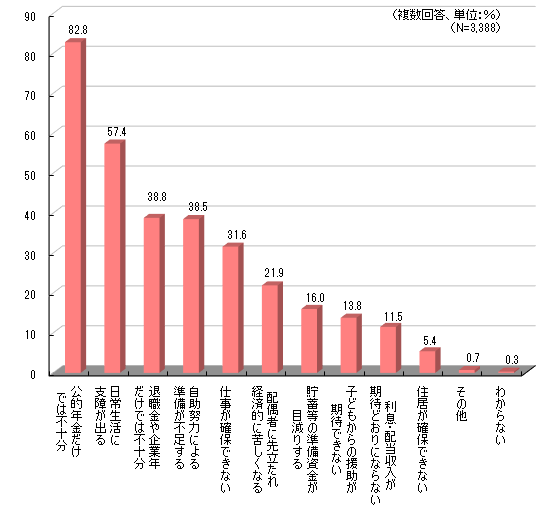

公益財団法人 生命保険文化センターの意識調査では

84.4%の人が「老後の生活に対して不安感あり」と回答しています。

具体的な不安としては

〇公的年金だけでは不十分:82.8%

〇日常生活に支障が出る:57.4%

〇退職金や企業年金だけでは不十分:38.8%

と続いています。

厚生年金の平均受給額が15万円程度。

この収入だけでは現役時代の生活レベルを維持できないでしょう。

老後の資金が不足する、いわゆる老後2000万円問題も話題となりました。

私の予想ですが、今後も物価の上昇は続きますし、円安も進むと予想されます。

私たち平成生まれや令和世代は2000万円では絶対に足りないと思います。

また、少子高齢化は確実にやってくるので、

公的年金だけを当てにすることはできず、老後に経済的不安を感じるのは当然でしょう。

こんな声が聞こえてきそうですが

仮に20歳から毎月3万円貯金し続けたとして、2000万円に到達するのは75歳の時です。(3万円×12か月=36万円/年×55.6年=2002万円)

非現実的ですよね。

一方で、社会保険料や消費税の増大、扶養控除などの控除額縮小・撤廃など、我々の可処分所得は減少を強いられています。

そのような状況下において、夫婦2人に必要な老後資金は約5,000万円とも言われています。

そのなかで子供の教育費やマイホーム購入資金、マイカーの購入などを考えると、大半の人にとって老後資金を準備することは相当難しいです。

そこで、これまで何度も重要性をお伝えしてきた「資産運用」を行うことで、不足分を補いましょうということです。

今や、一般的なサラリーマンや公務員には資産運用は必須といえます。

本シリーズでは不動産投資について書きます。

その理由は以下の通り。

●株式投資やNISA, iDeCoについては、既にSNSやブログで沢山情報が得られる。

●自分自身が不動産投資について学んだ内容をアウトプットし、自身の理解を深める。

●不動産投資について解説し、興味を持ってもらう。

→ 私はメーカー勤務なので不動産を売りつけるつもりはありませんw

●都内の区分マンションを購入した際の経験談を記事にし、実際の情報やデータを使って不動産投資の「リアル」を体感してもらう。

→ 私はメーカー勤務なので不動産を売りつけるつもりはありませんw(2回目)

不動産投資に対するネガティブな印象?? リスク??

不動産投資に関して以下のようなイメージを持つ人が多いのではないでしょうか??

不動産投資に対してマイナスなイメージを持つ人もいるのではないでしょうか?

それには、いくつかの要因があると推測しています。

1. お金についての間違った教育

これは日本人のお金に対する教育が弱いからではないかと考えています。

子供の頃、親や親戚から、こんなことを教わったりしませんでしたか?

こういった考え方は間違ってはいませんが、少し言葉が足りていません。

「借金は悪いこと」という考えが子供時代に脳内に植え付けられてしまっています。

こういった思想が借金(借入)に対するイメージを悪くしています。

全ての借金が悪いわけではありません。

ギャンブルや豪遊といった「浪費」に使う借金は良くないですが

「投資」に使う借金はとても健全なお金です。

一流企業だって、銀行からお金を借りて(借金して)資金を調達し、事業を拡大しています。

それは会社が持っているキャッシュ(お金)だけでは、効率的に経営を行うことが難しいため、借金をして資金を調達するわけです。

不動産投資もそれと同じです。

2. 不動産投資の失敗談

不動産投資と聞くと成功談より失敗談の方が多い気がしませんか?

私はそんなイメージです。

でも、その不動産投資の詳細については全く分かりません。

日本人はニュースのタイトルやイメージだけで判断して、詳細はよく分からない って人は多いと思うんですよね。

老後2000万円問題だって、内容についてきちんと理解している人ってどのくらいいるのでしょうか??

マスメディアも少し過激なタイトルをつけたり、流行りそうなパワーワードを入れておけば国民への認知度が高まることを知っていますから、深く考えずに流れてきた情報を鵜呑みにする人を、いくらでも情報操作できるんですよね。

で、不動産投資の悪いイメージって、私が思うにバブル時代についたんじゃないかと思います。

その当時は、不動産価格も右肩上がりでしたから、どちらかというと

家賃収入で儲ける(インカムゲイン)

というよりは

物件を買った時よりも高い価格で売却する(キャピタルゲイン)で儲けようとする人が大半でした。

バブル崩壊とともに不景気になり

物件が売れなくなってしまい

高値で買ってしまった人が借金を返せなくなり散っていったのです。

こうして、バブル時の後遺症として

日本人の不動産投資へのマイナスイメージが強く残りました。

ここで1つ頭に入れて置きたいのは

不動産投資は株式投資とは異なり、人と同じ商品(物件)に投資するということはないということです。

場所も物件も異なる投資であるということを理解しておかなければなりません。

つまり、Aさんが失敗したからBさんが失敗するとは限りません。

逆にCさんが成功したからといってDさんが成功するとも限りません。

1人が失敗したからと言って不動産投資全体を否定することはナンセンスです。

マンション経営もやり方によっては更にリスクを抑えることができ

普通のサラリーマンやOLでも始められる

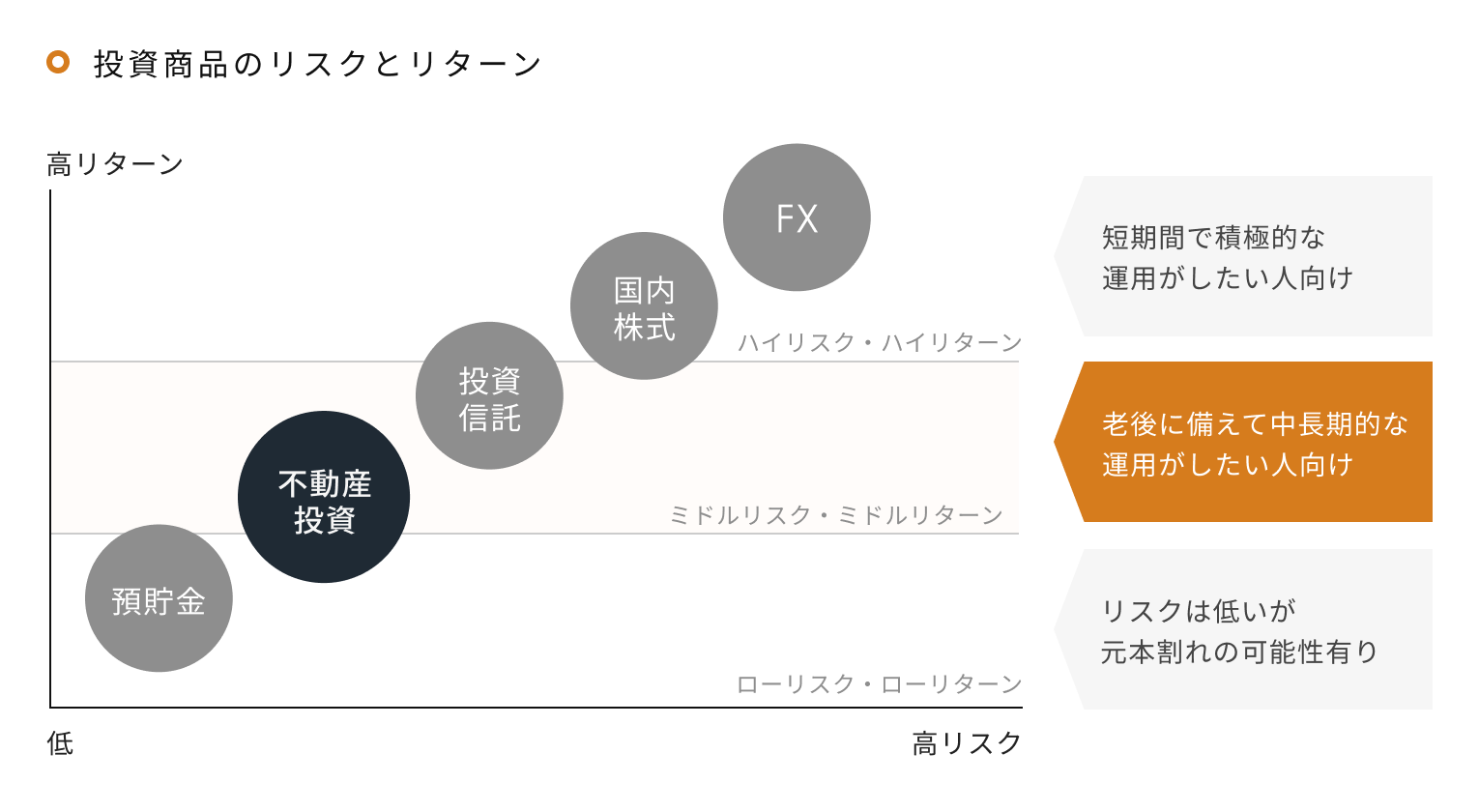

「ローリスク・ミドルリターン」の資産運用の1つになりえます。

どうやったら

ローリスク・ミドルリターン

不動産投資の仕組み

不動産投資には、大きく分けて2つの仕組みがあります。

不動産を購入し、それを第三者に貸すことで安定した家賃収入を得る(インカムゲイン)

所有している不動産の価値が購入時より高まったタイミングで売り、売却益を得る(キャピタルゲイン)

家賃収入で稼ぐ不動産投資は

株式投資などの他の金融商品に比べてボラティリティ(変動)が小さく、安定した家賃収入が得られます。

家賃は毎月変わるものではないので

一度契約を結んでしまえば一定期間安定した収益が見込まれます。

よって、株式投資と比較して、リスクは低いと考えられています。

たとえ住宅ローンを借り入れて不動産を購入したとしても

家賃収入でそのほとんどが返済できてしまうため、自己負担を少なく始めることができる。

これこそが不動産が

「ミドルリスク・ミドルリターン」

と呼ばれる所以です。

しばらくの期間、家賃収入を受け取って、ある程度時間が経って不動産価格が上昇したら売却を行うこともできます。

不動産価値が上がらなければ売却せずに家賃収入を受取り続ければ良いです!

引用:RENOSY

不動産投資の種類

ここではイメージがしやすいものに絞ってご紹介します。

- 区分マンション

- 一棟マンション

区分マンションとはマンションの中にある一戸(一部屋)単位で所有するもの。

区分マンション投資は一棟マンション投資や戸建て投資に比べて初期投資費用が抑えられるため、不動産投資の初心者でも比較的始めやすいのが特徴です。

一棟マンションとはその名の通り、マンションを一棟まるまる所有し投資を行う方法です。

初期費用・ランニングコストとも多く必要なため、区分マンション投資に比べて難易度は高いと言えます。

あまりに新しい情報を詰め込み過ぎると良くないので、今回はこの辺にします!

今後、具体的に不動産投資のメリット・デメリットについてご紹介します!

See you next time! Have a wonderful day!!